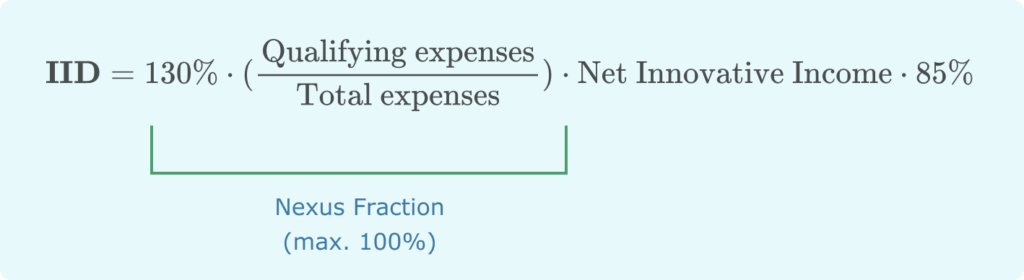

Ce coefficient de correction vise à assurer que les efforts de R&D sont bel et bien réalisés par le contribuable ou par des sous-traitants indépendants pour le compte du contribuable. Il convient de pénaliser les frais d’acquisition et les dépenses de R&D externalisés au sein d’une entité liée à l’entreprise. Ces coûts « non qualifiants », introduits dans le ratio nexus, pèsent sur la balance afin de réduire l’avantage fiscal. A contrario, les dépenses « qualifiantes » sont constituées des frais de R&D interne ou sous-traités à une entreprise non-liée. Parmi d’autres subtilités, comme un uplift de 30%, il est à noter que le ratio nexus est une présomption réfutable : ce qui signifie que l’on peut en contester l’application quand la déduction trop faible.